Диванная аналитика №51. мтс: как терять миллиард рублей ежемесячно и как признаться в этом

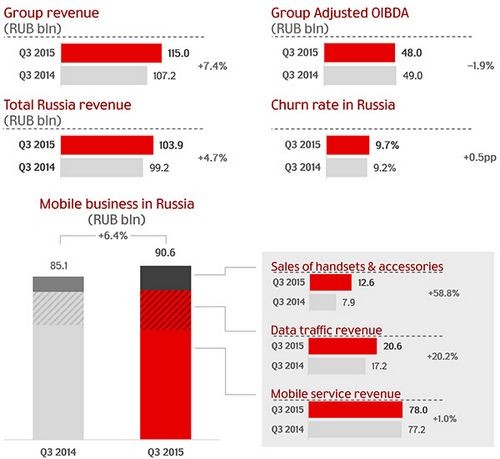

Ценовая война, которую МТС начал в мае 2015 года, впервые получила документальное подтверждение со стороны самого оператора, все цифры приведены в отчете МТС за третий квартал 2015 года. Проблема заключается в том, что мало кто будет вчитываться и вглядываться в эти цифры.

Прочитают только текст, которым сопровождается отчет. В этом тексте продвигается генеральная линия партии, противоречащая цифрам, которые привела компания.

Попробуем разобраться в том, что же показала компания МТС нам всем.

Давайте взглянем на мобильный бизнес в России, выручка за третий квартал 2015 года выросла на 58.8% по сравнению с тем же кварталом годом ранее. Все данные можно найти вот тут в PDF.

В МТС подчеркнули, что компания выполняет свой план по привлечению новых абонентов за счет продажи смартфонов, что конвертируется в передачу данных, и вроде бы это подтверждается ростом потребления трафика. На деле это не так.

Есть органический рост потребления трафика, который связан как с большим проникновением смартфонов на рынке (он одинаков для всех операторов, МТС тут – не исключение), так и с ростом непосредственного потребления трафика. Рост по SIM-картам (читай, абонентам) не выглядит огромным по сравнению с прошлым годом, ARPU с одной SIM-карты стабилен, незначительно снизился.

Обратите внимание, что в третьем квартале 2015 года цены на услуги связи уже выросли и операторы должны были показать рост, но этого в случае МТС не произошло. Возникает вопрос, как так могло случиться, что при росте цены на услуги связи для абонентов оператор не получил от этого прибыль.

Давайте посмотрим на другой график, в нем отображается рост продаж смартфонов в сети МТС, а также их распределение по ценовым группам.

Обратите внимание, что распределение продаж смартфонов по ценовым сегментам для розницы МТС почти никак не изменилось в 2013, 2014 и 2015 годах. Это фантастический результат, который показывает, что несмотря на изменение цен на все смартфоны на рынке в 2015 году в среднем в 1.7 раза, в сети МТС продажи оставались в тех же ценовых группах, что и раньше.

Как объяснить такую стабильность?

Давайте попробуем объяснить это несколькими факторами:

- В МТС отказались от прибыли при продажах смартфонов и установили цены на уровне закупочных или близких к ним, в среднем цены были на 25-30% ниже рынка, в особенности на телефоны Samsung, которые стали основным товаром для розничной сети МТС;

- Можно предположить, что при росте продаж смартфонов в 1.7 раза их продажи распределились равномерно по ценовым группам, но проверка любого магазина МТС показывает, что это не так. Преобладают бюджетные решения, а основные модели, что продаются дорого, находятся в группе от 15 000 рублей, и это марка Samsung. Если посмотреть продажи Samsung в адрес МТС и попробовать их наложить на отчет оператора, то получается полная белиберда. Выходит, что в Samsung учитывают больше телефонов, чем в МТС, и они стоят дороже. Объяснение следует искать в том, что в МТС считают стоимость продаваемых телефонов ниже, чем их закупочная цена, то есть самостоятельно дисконтируют товар, и поэтому сегмент выше 15 000 рублей практически не вырос. В МТС хитро посчитали свои продажи. Помните акцию 10 000 рублей на счет при покупке телефона Samsung? Уверен, что эти деньги вычтены из стоимости телефона, поэтому нет большого роста продаж смартфонов в сегменте выше 15 000 рублей.

Давайте вновь посмотрим на то, как изменилась выручка от продажи телефонов и аксессуаров. В третьем квартале 2014 года она составила 7.945 миллионов, годом позднее – 12.615 миллионов.

Именно эти цифры на протяжении всего отчета указываются как те, что говорят о верности выбранной стратегии и курса МТС. То, что валовая маржа, рассчитанная компанией, уменьшилась с 12.5 до 7.1 процента, видимо, можно игнорировать как незначительный факт.

Но обратите внимание, что валовая маржа до второго квартала, когда МТС начал ценовую войну, стабильно росла. Это было результатом перестройки розничной сети, которая стала ориентироваться на прибыль, а не оборот.

Продажи сократились в первом квартале, но резко выросла валовая маржа, что можно считать неплохим достижением для оператора.

Едем дальше. Давайте вспомним, сколько было магазинов у МТС в третьем квартале 2015 года. В отчете говорится о 4695 магазинах, из которых 1550 принадлежат франчайзи. То есть, собственных розничных магазинов у компании было 3145.

Весьма приличная по размерам сеть, которая вполне сравнима с той же Евросетью или Связным. Но вот незадача, продает сеть от МТС в несколько раз меньше телефонов в штучном выражении. Почему? И почему даже снижение цены не увеличило эти продажи до уровня конкурентов?

Ответ следует искать в том, что в 2014 году в МТС еще достаточно активно продавались кнопочные аппараты, а в 2015 году их число резко уменьшилось. В отчете приводится такое число – 70% всех проданных в 3 квартале 2015 года устройств в сети МТС были смартфонами.

Так как число проданных устройств не называется, нам придется посчитать его. В отчете говорится, что средняя цена смартфона была равна 7 397 рублей.

Нам нужно вычесть из цифры продаж за 3 квартал аксессуары, но в МТС не приводят разбивку, можно найти их слова о том, что в среднем это 10-15% от выручки.

Получается, что тогда выручка от телефонов и смартфонов меньше на 15%, но ведь есть еще и другие устройства, например, планшеты. Давайте грубо представим, что это еще 5% от выручки, и тогда мы получим число в 10 092 миллиона рублей.

От него и будем танцевать.

Решим простое уравнение с одним неизвестным – общим объемом продаж телефонов и смартфонов в МТС. Мы не знаем среднюю цену продаваемого телефона, давайте примем ее на уровне в 850 рублей, уверен, что она будет близка к реальной.

В незамысловатом уравнении у нас получится результат, где X равен 1.857 миллиона штук. Из которых на долю смартфонов приходится 70 процентов, то есть 1 299 900 штук.

Полученное число коррелирует с продажами Samsung на рынке и долей МТС в этих продажах, небольшой кусочек остается на другие марки.

Теперь давайте оценим, сколько потенциально мог заработать МТС на продаже 1.3 миллиона смартфонов, если бы держал их стоимость на уровне рынка, то есть выше на 30 процентов (понятно, что упражнение умозрительное, так как уровень продаж в этом случае был бы заметно меньше, в разы). Получается 12.5 миллиарда рублей, разница с рассчитанной нами стоимостью в 2.5 миллиарда.

Как я вижу эту ситуацию, это заметное отличие.

В третьем квартале 2014 года у МТС было 4100 магазинов, из которых собственных 2836 и 1264 франчайзи. За год розничная сеть приросла на 595 магазинов. В теории, это должно было дать рост продаж, который мы наблюдаем с точки зрения выручки в деньгах и частично в росте штучных продаж.

Но давайте посчитаем деньги, которые МТС заработал на продаже оборудования.

В OIBDA мы видим падение на 2.2 процентных пункта для 3 квартала 2015 года, что выражается в 2.53 миллиарда рублей. Это те самые затраты на ценовую войну, которые вылезают в отчетности.

Операционные расходы могут содержать затраты на расширение торговой сети, это еще 1.265 миллиарда рублей. Итого около 3.7 миллиарда рублей за квартал при учете того, что многие расходы отнесены на будущие периоды (выплата бонусов за SIM-карты, продажи оборудования франчайзи и так далее).

Удивительная ситуация. С одной стороны, у нас есть рост торговой сети, уменьшение цен на устройства, что привлекает посетителей в точки продаж и, как мы видим, дает рост продаж как в деньгах, так и в штуках. Мы даже посчитали, насколько больше в МТС стали продавать.

Но с SIM-картами ровным счетом ничего не произошло, они не выросли аналогично тому, как росли продажи устройств. И значит, основной тезис МТС, под которым была начата ценовая война, оказался несостоятельным.

Напомню этот тезис – продажи устройств среднего и высокого ценовых сегментов привлекают абонентов к подключению услуг МТС, как следствие, будет расти дата-трафик в сети компании. По SIM-картам мы видим, что этого не случилось, а прирост дата-трафика был органическим, на уровне в 20 процентов.

Например, в МегаФон в отчете за 3 квартал показали неплохой рост доходов от передачи данных: «Выручка от мобильной передачи данных увеличилась на 24,6% по сравнению с аналогичным периодом прошлого года и достигла 21 625 млн руб.». Что несколько больше среднего роста по рынку, и тут есть очень простое объяснение.

Заметная часть тех, кто покупал смартфоны Samsung, не оставались в сети МТС, а переходили к своим операторам, в том числе и МегаФон. От субсидирования продаж смартфонов в МТС выиграл весь рынок операторов, а не только МТС, причем использование таких смартфонов распределилось поровну между всеми.

Та же акция «10 000 рублей на счет при покупке Samsung» была создана только для того, чтобы удержать покупателей в сети МТС и заставить их использовать SIM-карту компании. Но это предложение стало выгодным для существующих абонентов компании, почти не привлекло новых.

Удивительное дело. На словах в отчете МТС все прекрасно, но как только вчитываешься в цифры, тут же находишь дырку в 3.7 миллиарда рублей. Причем эта дыра никак не объясняется развитием сети, изменившимися рыночными условиями.

Отчет пытались представить так, чтобы цифры выглядели более-менее красиво. Но мы с вами видим, сколько стоила ценовая война МТС только за один квартал.

Это почти 4 миллиарда рублей, которые компания потратила, и их уже можно считать потерянными, никакого возврата в виде услуг передачи данных или голоса нет. И в будущих периодах этого возврата также не будет, так как для этого нужно, чтобы люди пользовались SIM-картами, а этого из отчета не следует, прироста SIM-карт в том же объеме, что продажи смартфонов, нет.

А ведь в будущих кварталах начнут всплывать хвосты договоров с франчайзи по поддержке продаж оборудования МТС, различные бонусы, которые также негативно скажутся на показателях. Отсюда следует простая штука: в четвертом квартале, если отчет специально не будут полировать, а сделать это крайне сложно, мы увидим продолжение той же тенденции.

В МТС говорят о том, что видят смысл в продолжении ценовой войны, и фактически продолжают ее в одиночку. Но отчет компании говорит о том, что смысловой нагрузки эти действия не несут. Тут нет никакого выигрыша для основного бизнеса, а только прямые расходы.

Косвенные потери в 2.5 миллиарда рублей и прямые потери в 2.5 миллиарда. Это слишком много, чтобы продолжать эту историю в долгосрочной перспективе.

Она завершится в 2016 году, так как для МТС нет никакого резона продолжать эту ценовую войну, которая негативно влияет на прибыль компании. На фоне успехов оператора это не так важно, кто-то может сказать, что даже и не так заметно.

Но тут речь идет не о копеечках, а о ежеквартальных потерях в 4 миллиарда рублей, которые будут только нарастать, и игнорировать этот факт сложно.

Есть еще один момент, который в МТС не понимают и не осознают. Розничная сеть МТС при условии ее дальнейшего расширения превращается в наркомана, который зависит от низких цен на оборудование.

Любая попытка изменить стоимость смартфонов вверх приведет к резкому падению продаж. И чем дольше в МТС занижают цены, тем сложнее будет их вернуть в рыночное русло в будущем. Фактически, оператор инвестирует усилия, время и деньги в свой будущий провал розничных продаж.

Это очень странный подход, как ни крути, я с таким не сталкивался. С другой стороны, решение устроить ценовую войну было политическим, так как МТС не достался Связной.

Но эта розничная сеть уже ушла в свободное плавание и вполне справляется с этим в текущей ситуации. Не завидую абонентам МТС, каждый из которых вкладывает частичку своих денег в то, чтобы дать дешевые смартфоны для всех потребителей в России.

С другой стороны, эта ценовая война сделала стоимость смартфонов на российском рынке одной из самых низких в мире, если не брать в расчет Apple. И за это надо сказать спасибо МТС.

Но ничего бесплатного не бывает, и компания уже заплатила за это. Как много, вы узнали, прочитав этот выпуск «Диванной аналитики».

5 СПОСОБОВ ПРИЗНАТЬСЯ В ЛЮБВИ